日本市場サマリー

【日経平均株価】 19,783.22 △2.71% +521.22 [04/27]

TOPIX 1,447.25△1.83%

マザーズ 760.14△2.35%

【ドル建て日経平均】184.44 △3.10% +5.54 [15:00]

【ドル円】 107.14 -0.36 ▼0.34% [15:34]

【日経VI】34.97(高値:37.76) -3.67 ▼9.50% [15:09]

東証一部出来高 1,247,400,000株 15:00

Japan 5 Years CDS 35.9 [04/27]

【CME ダウ先物】 23,863.00 △0.87% +205.00 [15:25]

昨日は、日銀政策決定会合の発表。ETFは据え置きだが、国債の無制限買入を今更なながら主張した。一番のポイントはCPと社債の買い入れだ。

CPと社債の買い入れは、前回会合で決定した追加の買い入れ枠を各1兆円から各7.5兆円に大幅に拡大し、合計20兆円の残高を上限に買い入れを実施する。同時に発行体ごとの買い入れ限度を大幅に緩和するほか、買い入れ対象とする社債などの残存期間を5年まで延長する

https://www.bloomberg.co.jp/news/articles/2020-04-27/Q9F7FOT0G1LH01

社債買入、超簡易な試算で買入対象の社債は25兆円ほど。買入枠の10兆円はこの4割ほどに相当。一方で1発行体あたりの社債残高の3割までしか買えない。なんだこれ https://t.co/O95Y1Qx9Y8

— スース (@perp_nc10) April 27, 2020

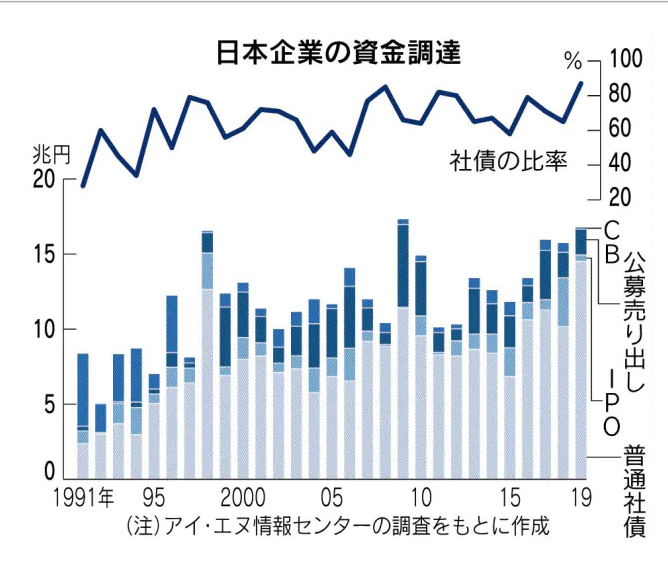

ちなみに、日本の社債市場といっても米国と比較すればはるかに規模が小さい。2019年は社債発行額が14兆円となり確かにリーマンショック以来の水準まで上昇していたことは確かだ。一方で、日銀の資金循環表をみると、非金融企業への融資残高は422兆円(2019年12月)だ。全然規模が違う。

米国では、2019年1月時点のSP500が提示した資料によると、社債が融資の3倍超あるのだ。さらに、ポイントとしては、融資の方が格付けが低い企業が多いのだ。だから、レバレッジドローンから組成されるCLOの大半が危険になる可能性があるのだ。

社債発行残高 7.2兆ドル(円換算では772兆円)約半分がBBB格付け

融資残高 2兆ドル (円換算では214兆円) 約半分がB以下の格付け

アジア市場と欧州市場

【上海総合指数】 2,815.49 △0.25% +6.97 [16:02]

ハンセン指数 24,280.14 △1.88%

MSCI Emerging Markets 895.33 ↑[4/27]

Europe Stoxx 600 335.44 +5.85 (△1.77%)

REIT Europe 1,199.04 ↑ [4/24]

バルチック指数 665.00 ▼1.04% [4/24]

米国市場サマリー

【NYダウ】 24,133.78 △1.51% +358.51 [04/27]

【NASDAQ】8,730.16 △1.11% +95.64 [04/27]

S&P500 2,878.48 △1.47%

ラッセル2000種指数 1,281.878 △3.96%

Fear & Greed Index 43 ↑(Fear)

【WTI原油】 12.86↓ [6月限] 8:05JST

ドルインデックス:100.05↓ 8:05JST

フィラデルフィア半導体指数 1725.04△1.32%

米国30年債利回り:1.261↓

米国10年債利回り:0.664↑

米国 2年債利回り:0.227↓

米国3か月債利回り:0.13↑

United States 5 Years CDS 20.2 [4/27]

MSCI US REIT IDX : 973.87 +35.57 (△3.79%)

ブルームバーグ商品指数トータルリターン 127.0348 ▼1.14%

NYFANG:IND 3,509.771 △1.22%

S&P/LSTA U.S. Leveraged Loan 100 2,117.15 ▼0.14% [4/24]

iShares iBoxx $ Investment Grade Corporate Bond ETF 128.8500 ▼0.81%

BofA US High Yield Index Effective Yield 8.43.↑[4/24]

BofAML US High Yield CCC or Below Effective Yield 17.25↑ [4/24]

米取引所の合算出来高は106億4000万株。直近20営業日の平均は123億5000万株。

AAPL 283.17△0.07% (52週最高値 327.85 52週最安値170.27 )

AMZN 2376.00▲1.42% (52週最高値 2461.00 52週最安値1626.03 )

GOOG 1275.88▲0.27% (52週最高値 1529.63 52週最安値1025.00 )

MS 174.05▲0.29% (52週最高値 190.70 52週最安値115.52 )

NVDA 297.08△2.59%( 52週最高値 315.41 52週最安値132.60 )

FB 187.50▲1.35% (52週最高値 224.20 52週最安値137.10 )

NFLX 421.38▼0.85% (52週最高値 449.50 52週最安値252.28 )

TSLA 798.75△10.15% (52週最高値 968.99 52週最安値176.99)

金融業種、不動産業種などの足を引っ張っていた業種が上昇していますね。

特に不動産については、ショッピングモールREIT、NYオフィスを中心としたREITであるSL GREEN RLTY CORPが急上昇していますな。

今週~来週の米国主要経済スケジュール

4/28 アルファベット決算

4/29 マイクロソフト決算, 米国原油在庫量

4/30 日本時間明け方3:00頃 FOMC記者会見

アップル決算, 新規失業保険申請件数

5/6 ADP非農業部門雇用者数 (4月)

米国 原油在庫量

5/7 米国原油在庫量

5/8 米国雇用統計(雇用者数、失業率)

FRBが地方債の買い入れ基準を緩和

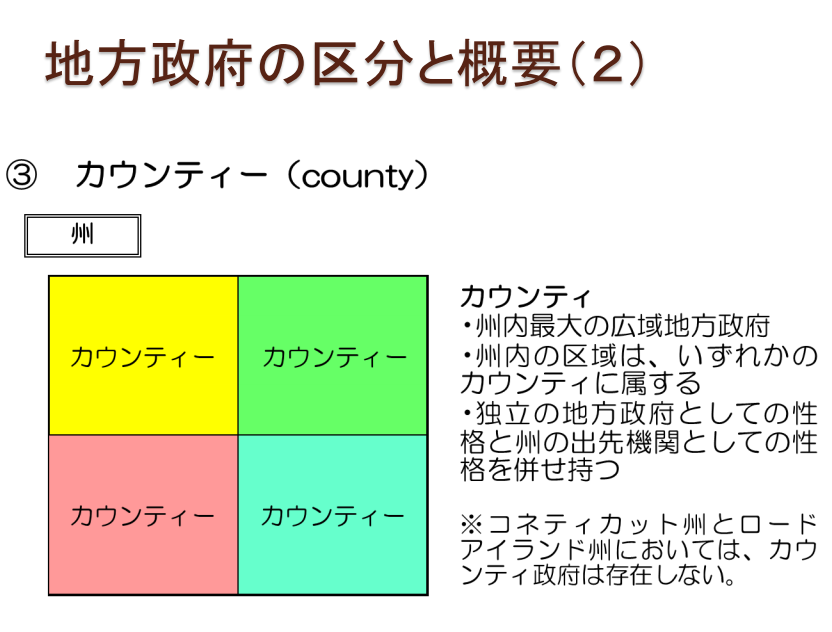

地方債の買い入れ基準が緩和されました。以前は、州政府と、人口100万人以上の都市と人口200万人以上のカウンティが対象でした。ロイターによると、4/10時点での対象になる地方政府は、全米50州、 10市、13郡と首都ワシントンが対象。それが今度は、50万人以上のカウンティ140と、25万人以上の87都市になると。いっきに1/4も基準を落としてきた。議会が州や地方政府への財政支援しなそうだから動いたのでしょうか。だとすると、議会は不要で中央銀行だけあればいいという話がでてきそうだけど、どうなんでしょうかね。

ところで、米国の地方政府は、アメリカンセンターによると、2012年に実施された国勢調査(5年ごとに実施)によると、米国にはおよそ9万の地方政府があるとのこと!

The new levels were at least 500,000 for counties and 250,000 for cities, down from 2 million and 1 million.

https://www.bloomberg.com/news/articles/2020-04-27/fed-lowers-population-thresholds-for-municipal-debt-program?sref=d0Rnbbex

(中略)

Lobbying groups like Government Finance Officers Association had asked the Fed to expand the scope of its short-term lending facility and offer access to a wider range of issuers, saying that some states may be reluctant to take on debt on behalf of smaller cities.

There are 87 cities that have populations above 250,000 as of 2018 and 140 counties that have populations above 500,000 as of 2019, according to Census Bureau statistics.

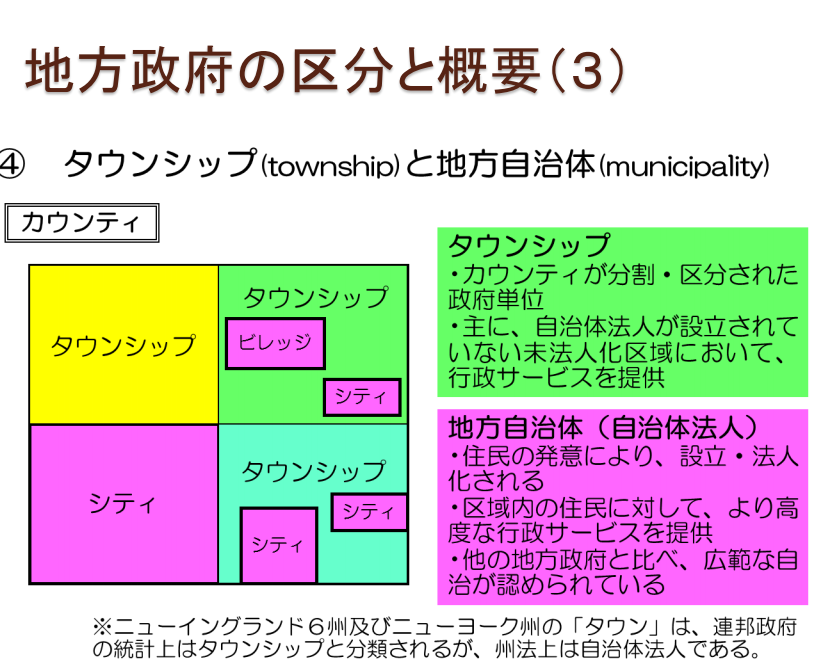

尚、いまいち理解していなかった州、カウンティ、CITYの関係は以下の図のようになるようです。

アメリカンセンターの説明だとこうなる。わかるような、わからないような…

一般的に、地方政府は2層に分類されます。比較的規模の大きい郡(county、ルイジアナ州ではparish、アラスカ州ではboroughと呼ぶ)と自治体(municipality)または市・町(city/town)です。郡がいくつかの郡区(township)に分かれる場合もあります。

https://americancenterjapan.com/aboutusa/govt/1273/

米FCC、中国系通信4社に事業禁止迫る

コロナ感染拡大がおきても、おきなくても、中国に対して強硬路線を強める流れになることは間違いないので、このあたれの流れはチェックが必要かと。

米連邦邦通信委員会(FCC)は24日、中国系の通信会社4社が中国政府から独立していることを示すことができなければ、米国内での事業を禁止する方針を示した。

https://www.bloomberg.co.jp/news/articles/2020-04-27/Q9FN4UT0G1L201?srnd=cojp-v2

4社はチャイナテレコム・アメリカスとチャイナユニコム・アメリカス、パシフィック・ネットワークスおよびその子会社コムネット。FCCは各社が認可取り消しに動くべきでない理由を説明する必要があるとして、30日以内の回答を求めている。