今週の流れを整理。サウジは原油価格下落を背景に、OPECプラスで協調減産を主張していた。各国は、ロシアが参加するなら、合意するという条件つきだった。そこで、ロシアがどう出るか注目されていたが、結局、ロシアは否認した。ロシアは40ドル台でも採算がとれるとされている。それに、ロシアはサウジアラビアに対して、何か借入があるわけでもないはずだし、背後にアメリカがいるので協調する理由がないのだ。

現在の1バレル=50ドル近辺の価格で既に困難に直面しているOPEC加盟国だけでなく、40ドル近辺でも財政均衡を保てるとしているロシアも打撃は免れない。

https://jp.reuters.com/article/opec-meeting-idJPKBN20S1SC

市場はOPEC決裂で40ドル台を維持していた。そのさなか、昨日、サウジアラビアの増産ニュースが飛び込んできたのだ。ただでさえ、中国の原油需要が縮小して、世界中にコロナウイルス蔓延して世界需要縮小の予測がある中で、増産ですか。自分で自分の首を絞めている。MBSは更に王族3人を逮捕したというニュースも出ているし、資産を接収しているようだ。サウジは学校休校にするだけでなく、モスクでの礼拝も禁止にしているのだ!

関係者が匿名を条件に語ったところでは、サウジ当局者は一部の市場参加者に対し、必要な場合には大幅な増産が可能であり、過去最大の日量1200万バレルまで増やすこともできると非公式に述べたという。

https://www.bloomberg.co.jp/news/articles/2020-03-07/Q6UIDUDWRGG401

サウジの考えをよく知る関係者によれば、同国はまず4月に現行の日量約970万バレルから1000万バレルを超える水準まで増産する可能性が高い。

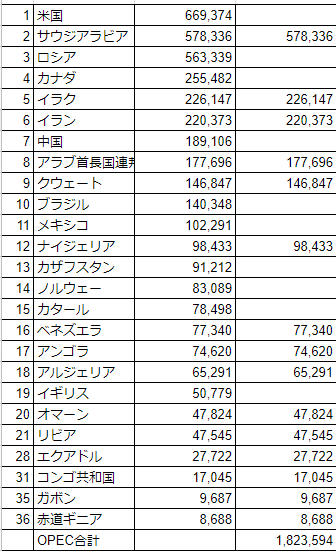

これは、プーチン大統領と、サウジMBS王子の石油価格戦争だとCNBCは報じている。石油生産量は、米国を除けば、サウジアラビアとロシアが大きな勢力だ。この石油生産量をみるだけでも、いかにOPECが無力な存在になっているかわかります。サウジアラビアを除けば、14カ国束になっても12億トン(年間)しかなりません。米国が6.6億トン、ロシアが5.6億トンの石油生産なので、ロシア、米国+カナダが+メキシコ(USMCA協定)の合算で、OPECに匹敵するのです。OPEC減産合意なんて原油価格への影響は弱くなっている。

出典元: https://www.globalnote.jp/post-3200.html

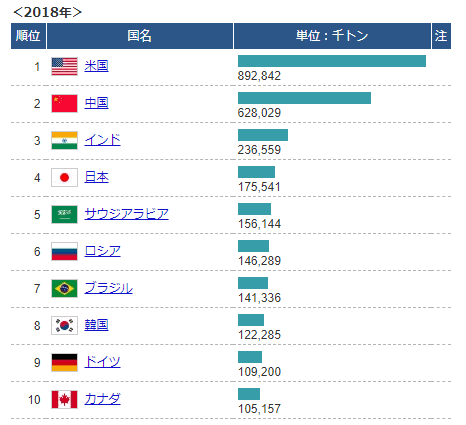

尚、これだけの石油生産に対しての石油消費量(2018年)は、トップが米国です。次いで、中国。新型コロナウイルスの影響で、既に中国では需要予測が2割減といわれている。世界需要も3割減と予測がでている。米国も1割減になっただけで、母数の消費量が大きいのでインパクトが大きいことになるだろう。

原油価格急落となり、私は二つのことを注視している。

一つは、アメリカ石油レンティア国家の債務踏み倒しによる中国経済へのダメージだ。

レンティア国家は、石油価格が急落することで、国営石油企業に大きな打撃を受けるため国家歳入が減少する。国家歳入が減少すると、債務を抱えている国家は、利払いが難しくなる可能性もあるのだ。

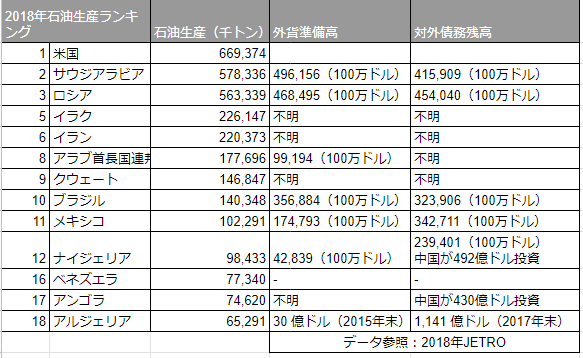

そこで、石油生産ランキング上位のレンティア国家の外貨準備高、対外債務残高を調べてみた。不明が多いが、外貨準備高が少ないのはアルジェリア、次いで、ナイジェリア、アラブ首長国連邦も気になる。

更には、アフリカ諸国には中国が莫大な投資をしている。原油価格下落で利払いできなくなったら、中国に影響がでてきて、そのアフリカの石油国家デフォルト→中国経済後退→世界への投資縮小・リセッションなど多大な影響がでるはずだ。

二つ目は、米国エネルギー企業のデフォルトだ。

米エネルギー企業は86億ドルの返済がむこう4年で迫っている。2年間での返済は86億ドルの57%に上る。しかも、半分以上はジャンク債なのだ。石油価格下落になると、クレジット市場で貸し渋りが起こり、リファイナンスできなくなる可能性がある。

しかも、問題は石油だけではない。エネルギー企業はS&P500に4.4%もウェイトされている。ハイイールドETFにも11%ほど組み込まれているようだ。

米エネルギー企業では米国で70万人の雇用をうみだしている。米国は2019年、年間で210万人の雇用をうみだしたが、2020年は厳しくなるだろう。

Debt is the problem. The U.S. oil and gas industry has about $86 billion of rated debt due in the next four years, according to Moody’s. Nearly all of that debt is either junk rated, or rated just above junk. Fifty-seven percent of that is due in just the next two years. As oil prices fall and credit markets tighten, many companies won’t be able to refinance their debts or extend maturities.

https://www.cnbc.com/2020/03/08/putin-sparks-an-oil-price-war-and-us-companies-may-be-the-victims.html?__source=sharebar|twitter&par=sharebar

Time is the only friend many companies now have. Most energy debt isn’t due until 2022, so some producers may be able to hang on, hoping for a turn. But if a turn doesn’t come, it will be brutal. Energy executive Dan Pickering tweeted out Friday, “Maturities are a bit further out .. 2021/2022 will be Armageddon if current environment holds through 2020.”

It’s a greater risk than just oil. While energy stocks make up a paltry 4.4% of the S&P 500 weighting, energy related debt is 11% of the popular junk bond ETFs HYG and JNK. It makes up a big portion of corporate debt, which matters to banks both large and regional. The energy debt web is complicated and it is costly.

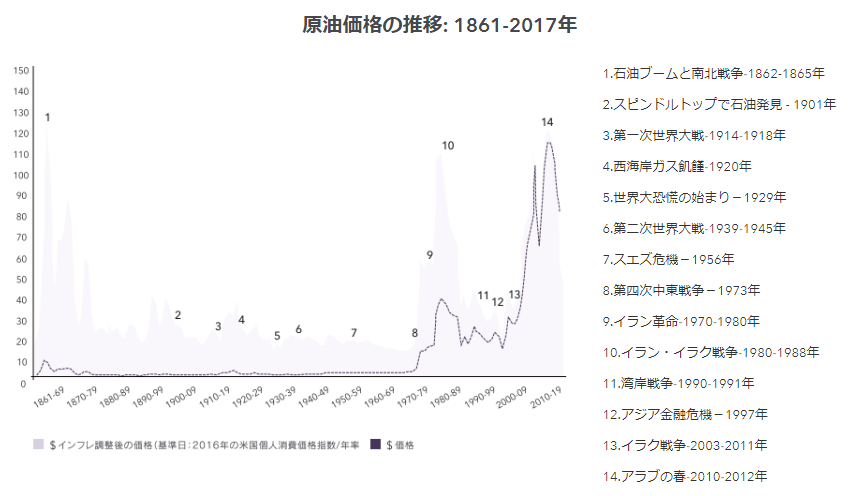

原油価格推移について、少し振返り。OPECが設立したのは1960年。

1972年の世界平均価格は1バレル2.48ドルだった!石油価格が急上昇したのはイラン・イラク戦争。そこで、現在の価格に近づき、36.83ドル になりました。

次のキッカケは、湾岸戦争でした。1990年湾岸戦争直前までは 1バレル15ドル台だったのが、 1991年9月には1バレル41.00ドルにまで上昇 。

戦争キッカケで上昇して、平時の時は落ち着くというのを繰り返してきた印象があります。もうその時代は終わったんだよなぁ~。

2003年のアメリカのイラク侵攻は将来の石油の供給事情を不明瞭にし、同時に(中国に後押しされる形で)アジアの需要が大幅に増加し、2000年7月の28.38ドルから2008年7月の146.02ドル超まで上昇させました。

https://www.ig.com/jp/commodities/oil/history-of-crude-oil-price

そこから、世界的金融危機の結果として価格は下落、リバウンドし、2011年のアラブの春に続いて126.28ドルに達し、また供給不足をつくりだしました。

近年では、技術の進歩が水圧破砕法によるアメリカのシェール油の生産の増加に拍車をかけています。このことはOPECの影響力を弱め、価格の下落をもたらしました-2014年6月の1バレル114.84ドルから2016年1月には28.47ドル以下にまで下落しました。