昨日の終値。

【日経平均株価】 23,479.15 △0.34% +78.45 [02/20]

TOPIX 1,674.48 △0.16%

マザーズ823.30▼0.83%

【ドル建て日経平均】210.78 ▼0.87% -1.86 [15:00]

【ドル円】 111.40 +0.13 △0.12% [15:01]

東証一部出来高 1,174,030,000株 15:00

先週の投資部門別売買動向は、海外は売り。

投資部門別【株+先物】 20年2月2週 億

— 夕凪 (@yuunagi_dan) February 20, 2020

自己…1475

個人…934

海外…▲952

信託…▲944

証券…▲17

投信…▲1559

法人…1107

他法…43

生損…143

銀行…▲72

他金…▲159

投資売買別主体動向の今年計をみてみましょう。

日銀+個人 vs 海外の相対取引の構図が相変わらずです。

個人 / 海外 / 日銀

2792 / ▲8809 / 5954

投資部門別(株+先物) 週…億

— 夕凪 (@yuunagi_dan) February 20, 2020

個人 / 海外 / 日銀

—

2.2…934 / ▲952 / 751 ←NEW

2.1…▲4491 / 7917 / 763

1.4…3699 / ▲7829 / 2166

1.3…2196 / ▲2083 / 60

1.2…1207 / ▲2817 / 750

—

今年計…2792 / ▲8809 / 5954

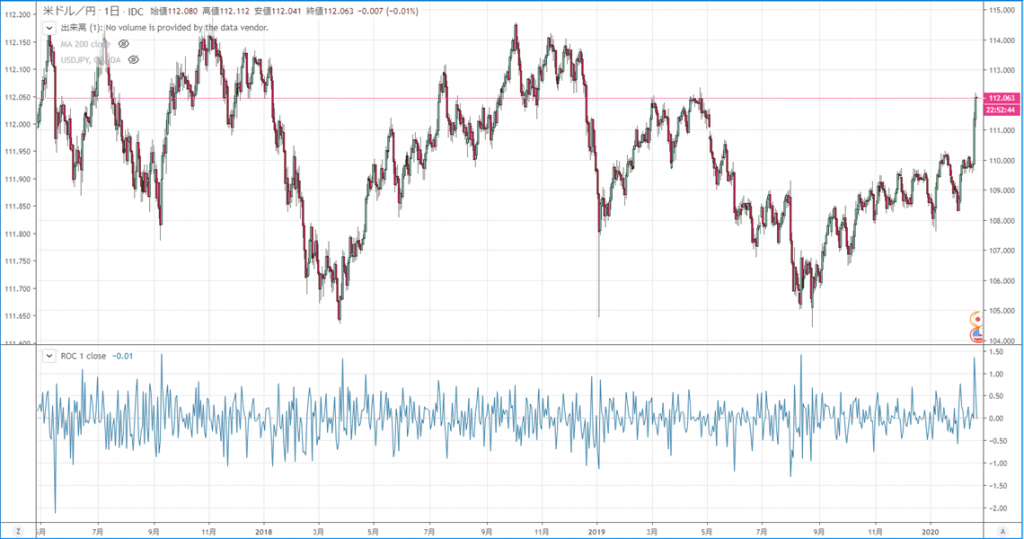

CME先物は一時23,320円(その時のドル円111.7円)まで下落しましたが、その後反発しています。日経CMEは23,480円でスタート。為替は112円台で朝を迎えています。対ユーロ安でもあるので、円が売られているのでしょう。

【ドル円】 112.07 +0.80 △0.72% [08:11]

【ユーロ円】 120.89 +0.62 △0.52% [08:11]

日足でみても、いかに今回の円安が急激かということがよくわかります。1日の変動率は1.4%程度、これほど大きい騰落率は、米中貿易摩擦が激化した2019年8月13日以来。この時は1.5弱の変動率でした。

112円台は、 2019年4月以来の円安水準です。

ところで、東日本大震災ではまさかの円高となりました。2011.3.11では始値が82.962円ではじまり、81.852円が終値。3.16には最安値76.46円まで下落。3.11から3.16の最安値で約8%ほど円の価値が高騰した経緯があります。

さて、急激な円安要因として観測されているのは、まずはコロナウイルス蔓延しつつある国の通貨が売られているということが一つ。シンガポールドル、韓国ウォン、日本円です。

Singapore dollar, Korean won and the Japanese yen all getting dumped this Thursday as concerns about the spread of the coronavirus intensify. https://t.co/jodzmnmIAE by @Ruth_Liew10 pic.twitter.com/swkpFUAQMG

— Tracy Alloway (@tracyalloway) February 20, 2020

次に大型クジラのGPIFの円投げ。国内債券から外債に比重を高めってあるけど、外債って米債券の買い支えってことじゃないのかねぇ?アメリカの債務を支えているのが日本のクジラ達というのはよく指摘されてますよね。

その要因として市場でささやかれていたのは、国内大手投資家の外債投資に伴う円売り、いわゆる「円投」が、ドルの下落局面で断続的に入り、円高を抑制しているのではないか、というものだった。

https://jp.reuters.com/article/dollar-yen-analysis-idJPKBN20E0DM

その仮説が今月10日、一気に現実味を帯びる。財務省が発表した1月の対外中長期債投資で、公的年金の動向を反映するとされる信託銀行(信託勘定)が2兆0157億円の買い越しと、遡及可能な05年1月以降で最大を記録したためだ。市場では「基本ポートフォリオの見直しを進めていた年金積立金管理運用独立行政法人(GPIF)が、為替ヘッジなしの外債投資を増やした可能性を示唆しているかもしれない」(JPモルガン・チェース銀行)との声が一気に広がった。

中国は大規模な金融緩和を続けて、上海指数は1/23の始値まで到達。

ただし。オフショアユアンが7.0を超えて、7.04 8:52JSTで警戒してます。

バルチック指数は下げ止まったものの、未だ低い水準にいることは確か。湖北省の企業再開は3/11まで再延期。北京と上海は営業開始しているけど、まだ通常通りとは程遠いようね。香港空港内はガラガラで99%人が消えたとブルームバーグアンカーがツイートしていました。

【上海総合指数】 3,030.15 △1.84% +54.75 [16:11]

ハンセン指数 27,609.16 ▼0.17%

CSI 300 Consumer Staples Index 20955.66 △2.03%

MSCI Emerging Markets 1,095.32↓ [2/20]

( 52 WEEK RANGE 956.59 – 1,150.91 )

MSCI Intl Emerging Market Currency 1,642.61 → [2/19]

( 52 WEEK RANGE 1,587.38 – 1,673.26 )

バルチック指数 465.00 △3.33% [2/19]

( 52 WEEK RANGE 415.00 – 2,518.00 ) 2016年2/5 297.0が直近最安値

日本で過去にあった公定歩合が、LPR(ローンプライムレート)という理解でいいんですよね。1年物と5年物があって、5年物は住宅ローンの目安となるのね。

企業も家計もローン返済に追われているので、更なる利下げがありそう。

中国人民銀行(中央銀行)は20日、政策金利である最優遇貸出金利(LPR、ローンプライムレート)の1年物を2月は前月より0.1%低い4.05%にすると発表した。利下げは2019年11月以来、3カ月ぶり。企業の借り入れコストを抑え、新型肺炎で打撃を受ける中小企業の資金繰りを支える。

https://www.nikkei.com/article/DGXMZO55849680Q0A220C2MM0000/

人民銀はLPRに基づいて企業融資の金利を決めるよう市中銀行を指導している。LPRに個別企業の信用リスクを上乗せして貸出金利が決まるため、LPRを下げれば中小企業向けの融資金利も下がりやすくなる。

一方、住宅ローンの目安となる5年物のLPRも前月より0.05%低い4.75%だった。引き下げは19年11月以来、3カ月ぶりとなる。新型肺炎で給料が途絶え、住宅ローンの返済に苦労する世帯が増えていることに対応する狙いのようだ。

世界で最大の原油消費国である中国の精製量が前年比25%だそうです。とはいえ、思ったよりも精製は進んでいるのかという感じです。

中国の製油所は新型コロナウイルスの感染拡大による労働者不足や需要減を受け、原油精製を一段と抑制している。精製量は前年を25%下回っている。

https://www.bloomberg.co.jp/news/articles/2020-02-19/Q5Y0G6T1UM0X01

中国国内大手製油所の幹部やアナリストらによると、今週の精製量は日量約1000万バレルと、2014年以来の低水準。

続いて米国市場。商いが膨らんだ。アップルを除くTech系がなぜ売られているのか理解できず。政府の規制関連かなと思いつつも、そういうネタは見つけられず。米債券利回り下落をみると、明らかにリスクオフですな。せっかく反発していた商品指数トータルリターンも下落。

【NYダウ】 29,219.98 ▼0.44% -128.05 [02/20]

(52週最高値 29,551.42 52週最安値 23,765.24 )

NASDAQ 9,750.97 ▼0.67%

(52週最高値 9,731.18 52週最安値6190.17 )

S&P500 3,373.23 ▼0.38%

(52週最高値 3,380.16 52週最安値2346.58 )

ラッセル2000種指数 1,696.069 △0.21%

(52週最高値 1,706.175 52週最安値 1,266.925 )

【VIX恐怖指数】 15.56 ↑

Fear & Greed Index 49↓(Neutral)

【WTI原油】 53.374↓

【NY金先物】 1,621.81↑

ドルインデックス: 99.88↑

米国30年債利回り:1.963↓

米国10年債利回り: 1.519↓

米国 2年債利回り:1.391↓

米国3か月債利回り:1.58→

ブルームバーグ商品指数トータルリターン 162.4205 ▼0.46%

( 52 WEEK RANGE 157.4103 – 174.8420 ) 2016年1/15 148が直近最安値

NASDAQ OMX China Technology (CHXN9000) 2,108.30 △0.06%

NYFANG:IND 3,859.793 1.18%

( 52 WEEK RANGE 2,065.031 – 3,921.452 )

S&P/LSTA U.S. Leveraged Loan 100 2,279.36 △0.01% [2/19]

(52 WEEK RANGE 2,049.76 – 2,287.33 )

BofAML US High Yield Master II Effective Yield 5.02↓[2/19]

BofAML US Corporate BBB Effective Yield 2.91↑ [2/19]

BofAML US High Yield CCC or Below Effective Yield 11.27↓ [2/19]

米取引所の合算出来高は83億6000万株。直近20営業日の平均は76億3000万株。

AAPL 320.30▼1.03% (52週最高値 327.85 52週最安値153.66 )

AMZN 2153.10▼0.79% (52週最高値 2185.95 52週最安値1566.76 )

GOOG 1518.15▼0.56% (52週最高値 1529.63 52週最安値1025.00 )

MS 184.42▼1.53% (52週最高値 190.70 52週最安値102.17 )

NVDA 308.70▼1.91%( 52週最高値 315.41 52週最安値131.00 )

FB 214.58 ▼ 1.34% (52週最高値 224.20 52週最安値143.43 )

NFLX 386.00 ▼ 0.05% (52週最高値 392.92 52週最安値252.28 )

TSLA 899.41▼1.96% (52週最高値 968.99 52週最安値176.99 )

BABA 218.04▼1.85% ( 52週最高値 231.14 52週最安値147.95)

※52週最高値・52最安値更新:2020/02/13時点

なぜゆえに原油高になっているのか理解できなかったんですが、米国がロシアへの制裁やリビア情勢やらで供給懸念があるようですね。

ニューヨーク原油先物相場は上昇し、月初来の高値となった。ロシア石油大手ロスネフチの傘下部門に対する米国の制裁やリビア情勢の緊迫が、世界の原油供給を脅かすとの警戒が広がった。ロスネフチ傘下部門への制裁は、同社と関係の深いベネズエラの原油輸出能力を損なう恐れがある。

うん、まあ無理だろうね。

米農務省は2020年度(10─9月)の農産物輸出が、前年比40億ドル増の1395億ドルとなり、そのうち中国向けは140億ドルになるとの見通しを示した。米中が1月に署名した「第1段階」の通商合意では、中国が向こう2年で米農産物の購入額を年平均400億ドルに拡大するとされており、農務省の見通しはこの額を下回る。パーデュー農務長官はこれについて、第1段階合意の詳細は見通しに反映されていないと説明した。

https://jp.reuters.com/article/usa-crops-outlook-perdue-idJPKBN20E30C

朝の市況では書き足りなくて、頭の中がガサガサしている感じが続いています。

書いても書いても書き足りないし、整理しきれない。というわけで、しばらくどんどん書いていきます。