昨日のブログは、こちらをご覧ください。日本市場においてはEPSと株価の逆相関という事実をしっかり認識した方がよいと思われます。

TOPIXの指数を人為的に変更した場合って、変更タイミングで上昇率が変わると思うんだけど、指数連動型ETFとか投資信託とかどうなるんでしょうね。

TOPIX連動型ETFって、日銀が大量に保有しているはずですが、まさか大きく評価損に傾かせるような指数構成を変更しないよね…

指数は連続性が重要だから、大幅な変更やめてほしい。指数ウォッチャーとしては、トラッキングすべきなニュース。

東証は、市場改革の骨子やTOPIXの見直し案を公表した後、上場会社や市場関係者らの意見を考慮して6-7月にも新制度を決める。その後、段階的に新制度への移行を進め、市場改革を2022年上期中にも完了させたい考えだ。

https://www.bloomberg.co.jp/news/articles/2020-02-09/Q4JC0KT1UM0W01

8時から開始したCMEですが、土曜明け方からほぼ動かずスタート。

まだ開始していませんが、ハンセン先物は土曜明け方に現物から200ポイント下落して終了。FTSE CHINAはあまり動かずで終えてます。

米国債市場がスタートしていないので、日本時間ちょっと前にスタートするのでその動向次第で、日本市場が始まるかもしれません。

日経先物CME 23680 8:13JST

ダウ先物指数 291115 8:11JST

ドル円 109.75 8:11JST

原油 49.789 8:12JST

金先物 1570.34 8:12JST

トランプ米大統領は10日に2021会計年度(20年10月-21年9月)予算案を公表する見通しだとCMEがはじまる前に報道されています。

にも関わらず、市場が大きな反応をしていないということは、選挙次第(連邦議会選挙次第)だということになるでしょう。

予算は総額4兆8000億ドルに上る規模で中国やロシアからの経済的脅威に対抗するための予算を拡充。一方で、対外援助や社会セーフティーネット向け予算を21%削減するという。

https://jp.reuters.com/article/usa-trump-budget-idJPKBN2030TG

中国やロシアの経済的脅威に備えた予算を拡充し、義務的経費の分野で2兆ドルの節約を目指す。

政権は向こう10年間では歳出全体を4兆4000億ドル圧縮する方針。具体的には、メディケア(高齢者・障害者向け医療保険)の処方薬価格改定で1300億ドル、メディケイド(低所得者向け医療保険)関連予算やフードスタンプ給付の縮小で2920億ドル、連邦政府の障害者給付金資格の厳格化で700億ドルをそれぞれ削減する。

さて、本日も実体経済を追い過ぎないようニュースをみていきます。

コロナウイルスじたいの感染拡大状況は、SARSやアフリカ豚コレラよりも短期間で拡大していることが読み取れます。

中国の春節(旧正月)期間の旅行者数は前年同期比40%減少したと交通運輸省が9日明らかにしたそうですが、6割も去年通り移動していれば、そりゃ中国本土にも世界にも広まるに決まっているじゃん。封鎖する前からみんな移動していて、時既に遅しだったってことですよね。

コロナウイルスの伸び方すごいな https://t.co/agByEsJ7nX

— Dollar Reiker (@doll__en) February 9, 2020

そんなに中国銀行の流動性がひっ迫しているのだろうか?よくわからないが、中国も借入でまわっている経済なので、このあたりは注目しておきたい。

中国人民銀行(中央銀行)は新型コロナウイルス対策の特別再貸付資金のうち、初回分を10日に供給する。このファシリティーを使った市中銀行向け資金供給を今月は週間ベースで実施する。今回の特別融資を受ける資格を持つのは全国規模の主要銀行9行、および10省・都市の一部地方銀行。人民銀の劉国強副総裁が明らかにした。

https://www.bloomberg.co.jp/news/articles/2020-02-09/Q5G08YDWX2PV01

中国が金準備を増やしているのは有名な話ですが、どこまで増やすつもりなんだろうか。

中国人民銀行(中央銀行)が発表した1月末の外貨準備は3兆1150億ドルで、前月末から75億7000万ドル増加した。

https://jp.reuters.com/article/china-economy-forex-reserves-idJPKBN2010ZX

1月末時点の金準備は992億4000万ドルと、12月末の954億0600万ドルから増加

金価格って上昇しているんですが、消費者需要は大きく下落しているんですよね。一番消費する中国とインドの金消費が下落しているようです。経済成長を引っ張っている二カ国の需要が減退って大丈夫なんでしょうかね。コロナウイルスとは別に、インドは経済失速でかなり苦しんでいるようです。

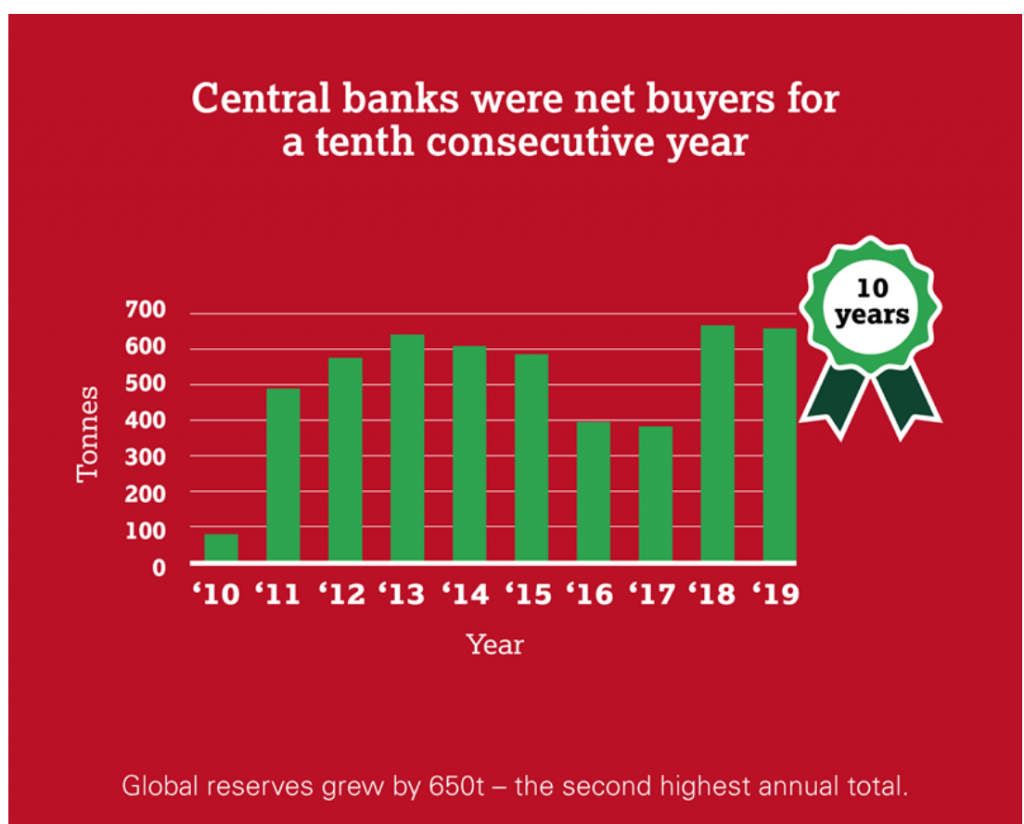

各国の中央銀行も年間600トンほど増加中。

さて、素晴らしい本に出会いました。

リーマンショックがはじまった2007年~2009年1月までブッシュ政権で財務長官を務めたヘンリー・ポールソンの回顧録です。彼は2006年に就任しています。

どのように危機が起こり、なぜ乗り越えられなかったかが刻銘に書かれています。今だからこそ、リーマンショックの時何が起きてたかを振り返っておきたいと考えています。

この本を読んで、色んなところで「リーマンショックとは何だったのか」と書かれていますが、その多くがほんの一部しか捉えられていないのだと理解しました。日本で、本当にリーマンショックの時に何が米国で起きていたかわかっている人なんてほとんどいないんじゃないかという思いです。

リーマンショックも、2007~2008年のチャートをみると、1日で数十%下落したというよりは、上下を繰り返しながら彼が就任している間に40%下落しました。

その上下にふれた主な要因が、企業のCDSスプレッドが増加していたとか、色々ありますが、議会の法案化がどうなるかによって大きく振れたことがあるようです。「あるようです」と書いているのは、当時の財務省の視点からしかみていないので、FRB議長バーナンキ、ニューヨーク連銀ガイトナー氏の回顧録もみる必要があると考えているからです。

特に、大統領選挙が平行していてバラク・オバマ元大統領と故ジョン・マケイン共和党上院議員の大統領選挙が進んでいる中で、選挙的な意味合いで政治的に駆け引きされたことなどが大きかったように私は思えます。この本を読んで、現下院議員委員長のナンシー・ペロシ委員長のずる賢さというか政治的なやり取りの秀逸さや、チャック・シューマー上院少数派院内総務の賢さもよくわかりました。

これを読んで確信したのは、米議会の権限がかなり強いということです。そして、株価を動かす力が強大にあるということです。

政府も重要なんですが、議会の動向を追うべきという事を確信した次第です。

この本の書評はいずれ書きます。