昨日の終値。 早朝のトランプ大統領が対中国関税2週間延期にはじまり、12:50JSTの中国が米国製品買うかもよん報道で米国先物市場が大きく動いてラッキーでした♬

【日経平均株価】 21,759.61 △0.75% +161.85 [09/12]

TOPIX 1,595.10△0.72%

マザーズ 855.11▼1.18%

【ドル建て日経平均】201.44 △0.53% +1.07 [15:00]

【ドル円】 107.99 +0.17 △0.16% [15:06]

東証一部出来高 1,582,300,000株 15:00

——–

ダウ先物指数 27,226.00 14:56JST

SP500先物指数 3,009.00 14:56JST

投資部門別【株+先物】 19年9月1週 億

— 夕凪 (@yuunagi_dan) September 12, 2019

自己…71

個人…▲3008

海外…4695

信託…25

証券…▲32

投信…▲2378

法人…482

他法…▲89

生損…57

銀行…373

他金…▲33

ハンセン指数 27,087.63 ▼0.26%

【上海総合指数】 3,031.24 △0.75% +22.42 [09/12]

MSCI Emerging Markets 1,022.33 [9/12]

(52 WEEK RANGE 929.90 – 1,099.18)

MSCI Intl Emerging Market Currency 1,610.32 [09/10]

( 52 WEEK RANGE 1,575.1 – 1,658.2 )

バルチック海運指数 2,393.00 ▼1.20% [9/10]

真意はわかりませんが、ひとまずは農産物を購入したようです。

大豆だけ購入したってことが引っ掛かります。裏はとれていないですが、需要に追いつくように中国建国記念日に向けた一時的な対応、あるいは、他国の供給では賄えなかったか。ブラジル産は18年の中国大豆輸入全体の75%を占めています。他国からの代替では追い付かず、米国産を買うしかなかったということも考えられます。

中国は12日、米国産農産物の購入再開に向けた動きを示し、月内に予定する次官級協議、10月初旬の閣僚級協議に向けてさらに歩み寄る姿勢を鮮明にした。米国は中国の動きを歓迎すると表明しつつも、対中関税を維持する用意があるとけん制した。

https://jp.reuters.com/article/usa-trade-china-soybeans-idJPKCN1VX2SL

2018年12月にQEを終了したのに、1年も経たずにQEを再開。ユーロ圏債券を買い上げるということは、ユーロ圏の政府にとっては国債の強力な買い手が現れたからいいことだよね。一方で、債券運用者にとっては利回り下落してかなり厳しいよね。結局、為替の先渡し契約とか、為替ヘッジで数パーセントの利回りで稼ぐしかないってことだよなぁ。

欧州中央銀行(ECB)は12日、主要政策金利である中銀預金金利を10ベーシスポイント(bp)引き下げてマイナス0.5%にすると発表した。さらに、昨年12月に終了したばかりの量的緩和策(QE)を再開し、月間200億ユーロ(約2兆3800億円)のユーロ圏債券を買い上げると表明した。

https://jp.wsj.com/articles/SB10674125162631494638504585546192850704332

世界的な景気悪化や貿易摩擦からユーロ圏経済を守ろうとする予防的な措置で、ECBはこの新QEプログラムを「必要とされる限り続ける」予定だと述べた。

さらに、目標とする2%弱に「インフレ見通しがしっかり落ち着く」までは利上げしないと表明した。今回の利下げは2016年3月以来、3年半ぶり。

(中略)

欧州国債市場はECBの新刺激策を歓迎した。発表を受けて、指標のドイツ国債10年物の金利はマイナス0.56%からマイナス0.66%に低下。イタリア10年債の利回りは1%台から0.80%に急降下した。米国債の利回りも軒並み低下した。

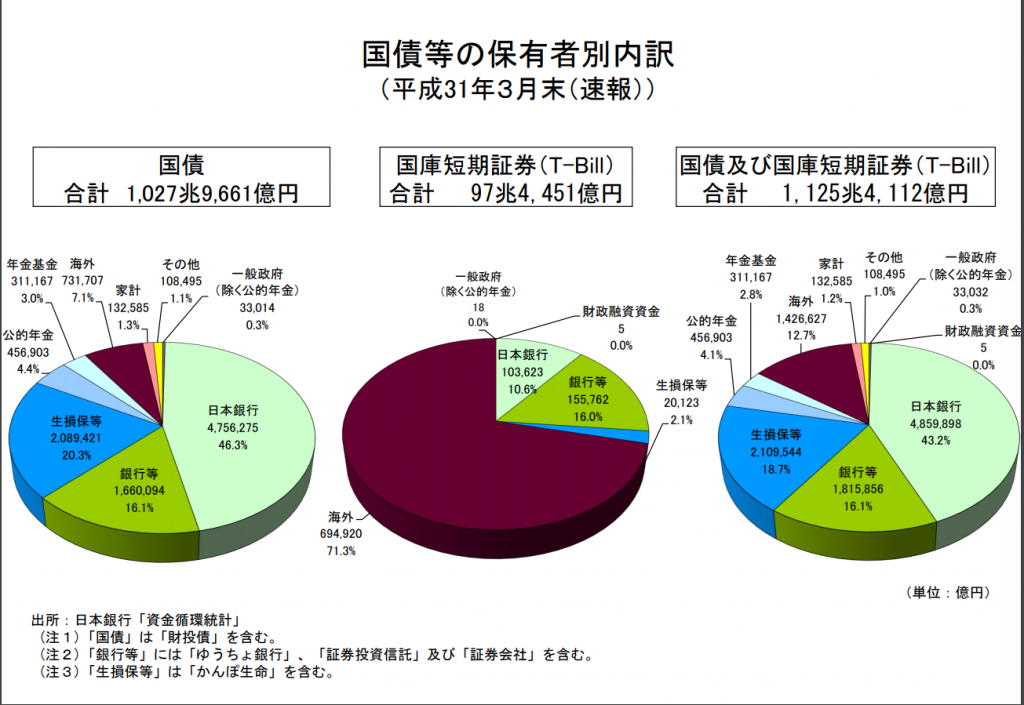

実際に、日本国債の海外ファンド保有が増えている。現時点で、10年債を含めて償還期間が長期ではない国債はすべてマイナス利回りだ。15年債もかろうじてプラス圏をたもっているが、いつマイナスに達してもおかしくない。これでは儲からないだろう?と思いきや、海外勢はそうとはみていない。

私も説明できるほど理解はしていないが、為替ヘッジをすることで日本国債が高い(といっても数%)リターンを得られるのだ。

この影響で日本国債の需要が増すと、外国人保有率も上がるし、市場に出回らなくなって日銀の国債買い入れ額が減ることになるかもしれない。何より、外国人保有率が上がっていくと、彼らは利益を求めて一斉に資金を動かすこともあるので、財政が危険なことになる可能性が増すだろう。

バンク・オブ・ニューヨーク(BNY)メロンとパシフィック・インベストメント・マネジメント(PIMCO)の運用者らは、日本国債を大量に購入してきた。日本は両社の幾つかの大規模な国際債券ファンドで、地理的に2番目に大きな配分先となっている。普通ならばこれは驚くことではないが、今は日本国債の多くの利回りがマイナスであり、満期まで保有すれば損失が出る。

BNYメロンとPIMCOだけではなく、海外投資家は7月に、日本国債の購入を2倍以上に増やした。ドルベースの投資家が為替ヘッジをすれば、日本国債を買う方が米国債を保有するよりも高いリターンが得られるためだ。 (中略)

ドルベースの投資家が円建て債を買う際に一般的なのは、数カ月後に一定のレートで円を売る先渡し契約を結んで為替リスクをヘッジする行為だ。このレートが現行レートより円高なため、年間2.5%前後のリターンが得られ、円建て債のマイナス利回りを補って余りあるというわけだ。

最新版の日本国債の海外保有率は、国債では7.15%だが、71兆円に達する。

また、国庫短期証券(T-Bill)とは、 国庫の一般会計や特別会計の一時的な資金不足を補うためや、国債の償還に伴う借り換えのために発行される割引債のこと。期間は2カ月、3カ月、6カ月、1年の4種類。こちらは海外保有が多く70兆円に達する。ちょうど半々だ。このあたりの規模は、覚えておく必要がある。

参照元: https://www.daiwa.jp/glossary/YST0577.html

続いて米国市場。レバレッジドローン指数が最高値更新。

債券利回りも上昇しているので、リスクオフからリスクオンの動きになっているかと思われる。

【NYダウ】 27,182.45 △0.17% +45.41 [09/12]

(52週最高値 27,398.68 52週最安値21712.53 )

NASDAQ 8,194.47 △0.30%

(52週最高値 8,330.21 52週最安値6190.17 )

S&P500 3,009.57 △0.29%

(52週最高値 3,025.86 52週最安値2346.58 )

ラッセル3000種指数 1,765.322 △0.24%

(52週最高値 1,779.484 52週最安値 1,379.014 -)

【VIX恐怖指数】 14.22 [09/11]

【WTI原油】 55.115↓ [5:57JST]

【NY金先物】 1,498.90↓ [5:57JST]

ドルインデックス:98.37 ↓ [5:57JST]

米国30年債利回り:2.257 ↑ [5:57JST]

米国10年債利回り: 1.774 ↑ [5:57JST]

米国2年債利回り:1.725 ↑ [5:57JST]

NASDAQ OMX China Technology (CHXN9000) 1,777.34 △0.72%

NYFANG:IND 2,661.8032 △ 0.20%

S&P/LSTA U.S. Leveraged Loan 100 2,220.07 △0.12% [9/11]

(52 WEEK RANGE 2,049.76 – 2,220.07 )→最高値更新!

米取引所の合算出来高は75億1000万株。直近20営業日の平均は67億9000万株。

AAPL 223.08▼0.23% (52週最高値 233.47 52週最安値142.00 )

AMZN 1843.55△1.13% (52週最高値 2050.50 52週最安値1307.00 )

GOOG 1234.25△1.15% (52週最高値 1289.27 52週最安値970.11 )

NVDA 184.27▼0.03% (52週最高値 292.76 52週最安値124.46 )

FB 187.27▼0.03% (52週最高値 208.66 52週最安値123.02 )

NFLX 288.86△0.20% (52週最高値 386.80 52週最安値231.23 )

※52週最高値・52最安値更新:2019/8/27時点

USD/CNH 7.0677 5:51JST

USD/CNY 7.1152 8:02JST

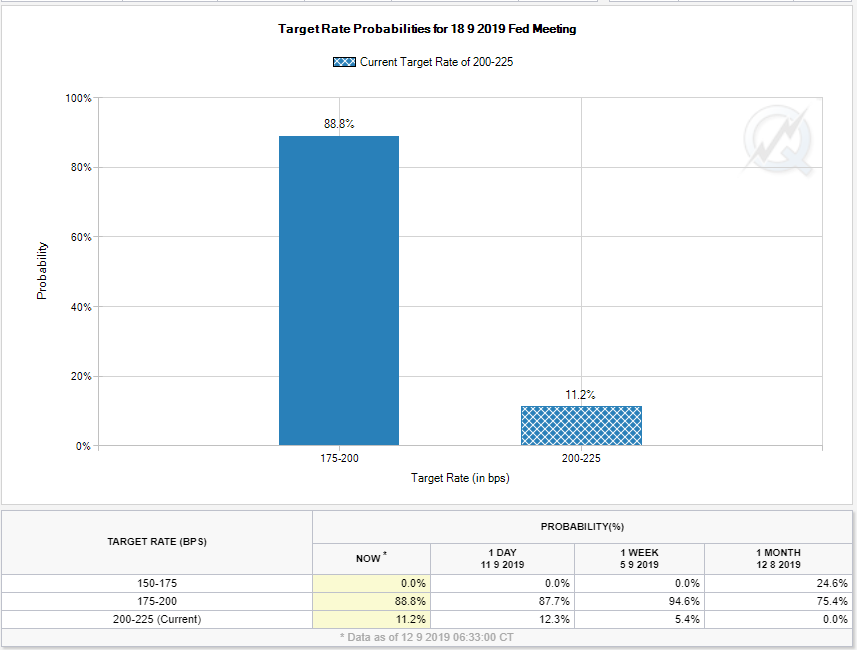

さて、トランプ大統領がどんなにFRBを罵ってもFed Watchは動じない。冷静に市場予想を映し出してくれる。米中貿易摩擦が実質的な緩和になったのところで、FF金利が現状維持となる可能性は低いようだ。

さて、今年のキーワードとして、” decoupling”というのが目立つようになってきたと感じる。確か一昨年は”post-truth”だったが、それに匹敵するように感じる。CNBCもDecouplingを使う記事が目立つようになってきた。

辞書で引くとこのように出るが、coupleはカタカナ語にもなっているので、それの打ち消しだと考えればわかりやすいだろう。

- 分断、分離

- 非干渉化、関係弱体化

- デカプリング◆農業保護費削減のため価格支持をやめ直接所得補償を行う方式

- 《電子工学》減結合

参照元: https://eow.alc.co.jp/search?q=decoupling

さて、フォーリン・アフェアーズはマイク・ポンペオ国務長官も度々寄稿していて、まさに彼と近い考えの啓蒙雑誌だと考えている。

そんなフォーリン・アフェアーズが定期購読以外に新しいサービスを提供した。

データベース使用権購入 (アフリエイトとかついてませんよ~)

年間8000円で、過去記事+直近2カ月の論文を数本閲覧できるものだ。

邦訳雑誌なので、リアルタイムには乏しく、リアルタイム性を求めるなら現地のフォーリン・アフェアーズを読んだ方がいい。

https://www.foreignaffairs.com/

まだまだ、私はアメリカの歴史に詳しくない。アメリカの政治がどうやって動かされてきたか、そういうのについて色々教えてくれるので私にとっては重要な文献の一つだ。年間8000円なら、お勧めできるなぁと思ったので記載してみました。

「論文データベース」とは、現状で約2,400本に上る「フォーリン・アフェアーズ・リポート」の(直近2カ月の論文を除く)過去論文を閲覧できるサービスです。直近2カ月以内の論文についても、時事性の高いものを中心に毎月3~4本ほどアップデートしています。データベースでは、1993年からの収録論文を「地域別」「年度別」「テーマ別」の閲覧、キーワード検索が可能です。

https://www.foreignaffairsj.co.jp/about/faq.php#R24

今朝の日経先物は、ちょい下落してるが、今日はSQだっけ。

先物とどういう影響があるか失念した…

21,710.00 8:58JST

【ドル円】 108.18 +0.09 △0.08% [08:58]