日本市場サマリー

【日経平均株価】 19,897.26 △3.15% +607.06 [04/17]

TOPIX 1,442.54△1.43%

マザーズ 738.91△1.10%

【ドル建て日経平均】184.66 △3.25 +5.82 [15:00]

【ドル円】 107.70 -0.24 ▼0.23% [15:12]

【日経VI】37.06(高値:39.19) -2.38 ▼6.03% [14:52]

東証一部出来高 1,409,050,000株 15:00

Japan 5 Years CDS 34 [04/17]

アジア市場と欧州市場

【上海総合指数】 2,838.49 △0.66% +18.56 [16:02]

ハンセン指数 24,380.00 △1.56%

MSCI Emerging Markets 901.31 ↑[4/17]

Europe Stoxx 600 333.47 +8.55 ( △ 2.63%)

バルチック指数 726.00 △3.98% [4/15]

米国市場サマリー

【NYダウ】 24,242.49 △2.99% +704.81 [04/17]

(52週最高値 29,568.57 52週最安値 18,213.65 )

【NASDAQ】8,650.14 △1.38% +117.78 [04/17]

(52週最高値 9838.37 52週最安値 6631.42 )

S&P500 2,874.56 △2.68%

(52週最高値 3,393.52 52週最安値2191.86)

ラッセル2000種指数 1,229.098 △4.33%

【VIX恐怖指数】 38.15 ↓

Fear & Greed Index 44 →(Fear)

【WTI原油】 18.18 ↓

【NY金先物】1681.68↓

ドルインデックス:99.72↓

フィラデルフィア半導体指数 1705.64△0.87%

米国30年債利回り:1.271↑

米国10年債利回り:0.654↑

米国 2年債利回り:0.214↓

米国3か月債利回り:0.12↓

MSCI US REIT IDX : 986.05 +33.47 (△3.51%)

ブルームバーグ商品指数トータルリターン 132.4482 △0.06%

NYFANG:IND 3,452.094 ▼0.28%

S&P/LSTA U.S. Leveraged Loan 100 2,135.98 △0.06% [4/16]

BofA US High Yield Index Effective Yield 7.98↓ [4/16]

BofAML US High Yield CCC or Below Effective Yield 16.95↑ [4/16]

米取引所の合算出来高は127億5000万株。直近20営業日の平均は137億2000万株。

AAPL 282.80▼1.36% (52週最高値 327.85 52週最安値170.27 )

AMZN 2375.00▼1.38% (52週最高値 2461.00 52週最安値1626.03 )

GOOG 1283.235△1.57% (52週最高値 1529.63 52週最安値1025.00 )

MS 178.60△0.88% (52週最高値 190.70 52週最安値115.52 )

NVDA 292.32▼0.81%( 52週最高値 315.41 52週最安値132.60 )

FB 179.24△1.70% (52週最高値 224.20 52週最安値137.10 )NFLX 422.96▼3.69% (52週最高値 449.50 52週最安値252.28 )

TSLA 753.89△1.16% (52週最高値 968.99 52週最安値176.99 )

米国銀行株の上昇と 給与保護プログラムPAYCHECK PROTECTION PROGRAMの増額

まずは、SP500業種別の変動率。年間パフォーマンスが最も落ち込んでいるエネルギー業種と金融業種が上昇した。エネルギー業種が10%近く急上昇しているが、10%以上上昇している企業をみると精製企業が多い。おそらく、政府による経済再開を期待して買われていうのだろう。また、金融については銀行株が上昇している。私の推測によると、給与保護プログラムPAYCHECK PROTECTION PROGRAMの増額が濃厚になってきたからかの気がする。PBCによると、民主党が要求している1000億ドルの医療機関向け融資については前向きになってきたようだが、地方政府への1500億ドル支援は拒否している。PBSでは週末にも話し合いが続くとあったが、The Hillでは火曜日まで話し合いはなさそうとも書いている。いずれにしろ未だ合意には至っていないわけで、融資申請は締め切られているということだ。

ところで、給与保護プログラム PAYCHECK PROTECTION PROGRAM は、政府が裏付けしている融資として各銀行を通じて申し込まれている。融資の75%が従業員給与に利用されれば返済不要になる。銀行を稼働させておきながら、銀行の収益にならないっていうのはどうなんだろうと感じていたが、やはりそのあたり不明瞭なままのようだ。手数料さえも借り手が支払うことはないようなので、ここも政府が支払うことになるのかいまいち私も以下に引用した記事を読んでもみえてこない。

そして、融資申し込みは166万社に達して、受理されたようだが、未だに中小企業事業者にお金が振り込まれたわけではない。中小企業は今も不安は拭いきれない状況なのだ。

Banks revenues on PPP loans are largely derived from processing fees, with lender returns dependent on the length of the loan. However, lenders could face increased risks if imprecise language makes cost/benefit analysis more difficult, or if returns are perceived to be outsized or at the expense of taxpayers.

https://www.fitchratings.com/research/banks/small-business-loan-program-risks-may-impede-us-bank-participation-15-04-2020

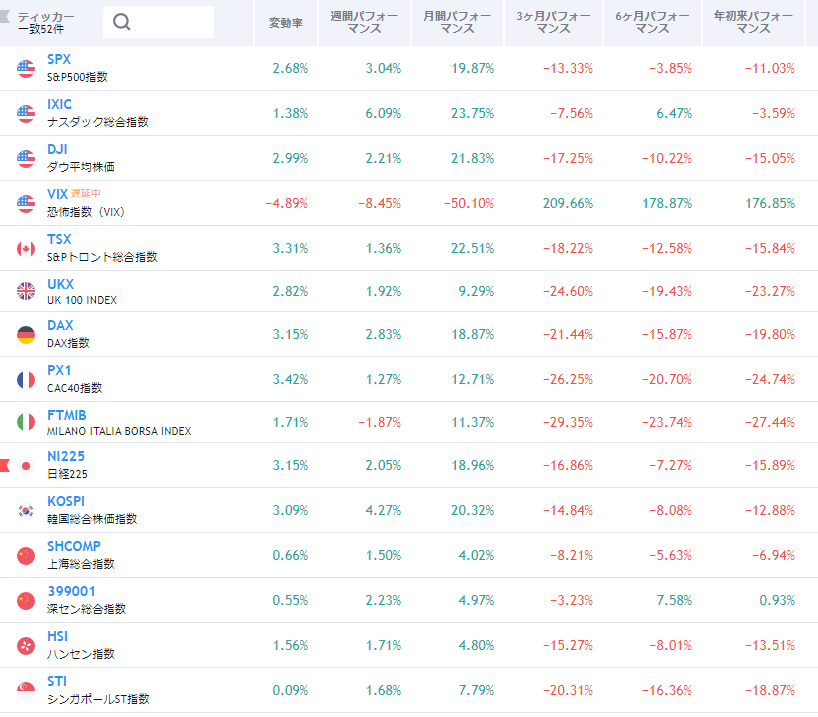

世界主要経済圏の株指数の動向

さて、米国SP500は連日の上昇で今月で約20%上昇し、年初来パフォーマンス▼11%まで反発してきた。ナスダックは▼3.59%まで戻してきているので、ナスダックは戻ったといっても過言ではない。

さて、そういった中で、COVID19は全世界で感染拡大が続いている状況で収束したわけではないので、主要経済圏の指数を俯瞰してみることにする。

上海総合指数など中国・香港指数はそもそも欠陥があるので、分析対象から外す。

北米、日本、韓国は20%ほど今月戻してきているが、欧州はドイツを除くと10%程度しか戻せていないのである。こうやって俯瞰してみると、米国はさておき、製造業が主力産業の国は回復の兆しがみえるが、観光産業が大きなウェイトを占める国はまだ回復していないともみえる。

あるいは、各国の相次ぐ利下げにより、ドルで投資できる米国に資金が集中しているともいえるのかもしれない。これについては、後ほど書く。

また、指数が信頼できるかという問題はおいておいたとして、年初来パフォーマンスが悪い主要国の指数をみてみることにする。

石油レンティア国家指数は当然のこととして、新興国が根こそぎやられているのである。特に、成長が期待されていたインド、ブラジル。インドネシアなどはかなり厳しい。これらの国は、通貨安とも苦しんでいる状況なのだ。これは、石油レンティア国家の通貨安とはまた別の問題だ。

IMFによると、この2か月で1000億ドルもの資金が引き揚げられている。これは、SWF政府資金である石油レンティア国家SWFが引き揚げた資金といわれる半分くらいに相当するので大きいのだ。

MSCI EM indexがあまり下落していないのは、指数として問題があるからであり、中国で4割のウェイト、企業別でいうと特にアリババ、テンセント、台湾TSM、サムスンで20%もウェイトされているからそりゃ下落しないわけだ。

なんというか、この指数会社というのは、ぜったいに下落させない指数作成をしているとしか思えないのだ。

この中で、「新興国市場からの資本流出の規模がこの2か月で1000億ドルにのぼり、2008年の金融危機と比べて、3倍以上になっている」と述べ、投資家がドル資金を確保するため、新興国市場から日本円で11兆円もの資金を短期間に引き揚げたとして、警鐘を鳴らしています。

https://www3.nhk.or.jp/news/html/20200414/k10012385561000.html

で、なぜゆえに新興国から米国に資金が流入がおきているかというと、まさにこの理由なのだ。各国の利下げ合戦および、FRBの国債買い入れなどの結果なのだ。その結果、 資金流入の恩恵は投資適格債に流れるという事だ。

新型コロナウイルスの感染拡大にもかかわらず、今後数週間、あるいは数カ月にわたり、海外投資家の資金が米国に流入し続ける、とアナリストらはみている。 大きな理由は、米連邦準備理事会(FRB)が打ち出したコロナ危機への対応策だ。

https://jp.reuters.com/article/health-coronavirus-hedging-costs-idJPKCN21V0N3?il=0

FRBは先月、市場を支援するため、フェデラルファンド(FF)金利の誘導目標を100ベーシスポイント(bp)引き下げ、0─0.25%とした。これにより、日本や欧州の投資家のドルのヘッジコストが最大100ベーシスポイント(bp)低下している。

これに加え、FRBは無制限の量的緩和(QE)を行う方針を決め、ディストレスト債(経営危機にある企業の社債)を除くあらゆる債券や証券を活発に買い入れている。

世界が深刻化するコロナ危機に揺れ続ける中、海外投資家は米国への投資には大きなうまみを見出している。

このように考えると、非常に納得がいく。米国は14週連続売り越しを続けている。また、米国の商いはなんだかんだで100億株をキープしているのだ。

一方で、日本は4月に入ってから15億株の商いとなり下落した。おそらく、しばらくの間、海外投資家は細々と売り続けていて、単に日銀やクジラが買い続けているだけだろう。

こうなると、日銀が日本国内の銀行や地銀を犠牲にして、金利を下げてスプレッドを開かないと海外投資家は戻ってこなそうだ。じわじわ上昇し続けつつも、海外投資家にとって更なる資金引き上げ要素がでてくれば大量に売りたたかれるかもしれない。それが何なのかはまだみえてこない。